Tài chính là một trong những nguồn lực quan trọng của doanh nghiệp và cá nhân. Việc hiểu và quản lý tài chính một cách thông minh không chỉ mang lại ổn định mà còn tạo điều kiện cho sự phát triển và tự do.

Hãy khám phá cùng nhau về bản chất của tài chính là gì và những cách tiếp cận để quản lý tài chính cá nhân hiệu quả.

I. Tài chính cá nhân là gì?

1. Định nghĩa và ý nghĩa của tài chính cá nhân

Tài chính cá nhân là việc quản lý và điều chỉnh các nguồn thu nhập, chi tiêu, tiết kiệm, đầu tư, nợ nần và tài sản của một cá nhân hoặc một hộ gia đình. Đây là việc đưa ra các quyết định thông minh và chiến lược để tối ưu hóa sự hiệu quả của tài sản và thu nhập cá nhân.

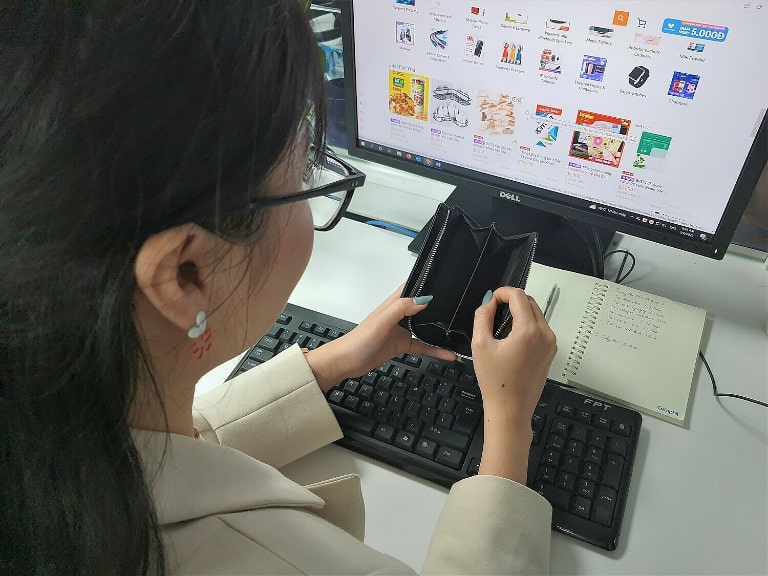

Khái niệm và ý nghĩa của tài chính cá nhân trong cuộc sống

Ý nghĩa của tài chính cá nhân: Kiểm soát số tiền trong tài khoản, cách bạn xác định và thực hiện mục tiêu, ước lượng chi phí, tạo ra kế hoạch tài chính để đảm bảo một cuộc sống ổn định và tự chủ tài chính trong tương lai.

2. Tầm quan trọng của việc quản lý tài chính cá nhân

- Đảm bảo ổn định tài chính: Quản lý tài chính cá nhân giúp duy trì một tình hình tài chính ổn định, tránh rơi vào tình trạng nợ nần hoặc khó khăn tài chính không cần thiết.

- Tạo ra cơ hội: Việc quản lý tài chính thông minh có thể tạo ra cơ hội đầu tư, tiết kiệm để đạt được các mục tiêu dài hạn như mua nhà, hưu trí sớm hoặc du lịch.

- Hạn chế rủi ro: Khi đối mặt với khủng hoảng tài chính cá nhân, việc có một kế hoạch tài chính cẩn thận có thể giúp bạn đối phó và phục hồi nhanh chóng hơn.

- Tự do và an ninh tài chính: Quản lý tài chính hiệu quả mang lại cảm giác tự do và an ninh, giúp bạn tự do lựa chọn con đường sống mà không bị ràng buộc bởi vấn đề tài chính.

- Tạo ra giá trị gia tăng: Việc điều hành tài chính cá nhân không chỉ tạo ra giá trị cho bản thân mà còn có thể ảnh hưởng tích cực đến cộng đồng thông qua việc đầu tư và hỗ trợ.

II. Phân loại tài chính cá nhân

1. Thu nhập tài chính cá nhân

Nguồn thu nhập chính tài chính cá nhân:

Nguồn thu nhập chính thường là nguồn thu nhập ổn định và đều đặn mà một cá nhân nhận được từ công việc chính thức hoặc hoạt động kinh doanh. Các loại nguồn thu nhập chính bao gồm:

- Lương/Công việc chính thức: Đây là nguồn thu nhập chính từ việc làm ổn định, thường được trả theo một thời kỳ cố định (hàng tuần, hàng tháng) từ công ty hoặc tổ chức mà người lao động làm việc.

- Tiền thưởng/Phụ cấp: Ngoài lương cơ bản, người lao động còn có thể nhận được tiền thưởng hoặc phụ cấp dựa trên hiệu suất làm việc, thành tích hoặc các yếu tố khác.

Có những nguồn thu nhập tài chính cá nhân nào?

- Hoa hồng/Kinh doanh cá nhân: Đối với những người làm trong lĩnh vực bán hàng, hoặc có kinh doanh cá nhân, hoa hồng và lợi nhuận từ doanh số bán hàng chính là nguồn thu nhập chủ yếu.

- Thu nhập từ đầu tư: Bao gồm lợi tức, cổ tức, lợi nhuận từ các khoản đầu tư trong cổ phiếu, quỹ đầu tư, bất động sản hoặc các công cụ tài chính khác.

- Thu nhập phụ/Thụ động: Có thể bao gồm thu nhập từ cho thuê tài sản, bản quyền, tiền lãi từ tiết kiệm hoặc các nguồn thu nhập không đòi hỏi sự can thiệp hoặc tham gia trực tiếp.

2. Tiết kiệm và đầu tư tài chính cá nhân

2.1 Tiết kiệm:

Tiết kiệm trong tài chính cá nhân là quá trình tích lũy một phần thu nhập thụ động và dành nó cho mục đích tương lai. Hành động này nhấn mạnh việc giữ lại một phần của thu nhập thay vì tiêu hao toàn bộ.

Cách tiết kiệm:

- Ngân sách: Xây dựng ngân sách cá nhân để theo dõi và kiểm soát chi tiêu hàng ngày, giúp xác định được mức tiết kiệm khả dụng.

- Tài khoản tiết kiệm: Mở và duy trì tài khoản tiết kiệm để tích lũy tiền dự trữ và kiểm soát dòng tiền dự phòng.

Mục tiêu tiết kiệm:

- Dự trữ khẩn cấp: Xây dựng một quỹ tiết kiệm để đối phó với các sự kiện không mong muốn như sự cố sức khỏe, mất việc làm, hoặc chi phí sửa chữa.

- Tiết kiệm mua sắm: Áp dụng thái độ tiết kiệm khi mua sắm để giảm chi phí và tăng khả năng tích lũy tiền.

2.2. Đầu tư tài chính cá nhân

Đầu tư là việc đặt tiền vào các công cụ tài chính như cổ phiếu, quỹ đầu tư, trái phiếu, bất động sản, v.v., nhằm tạo ra lợi nhuận trong tương lai.

Cách đầu tư:

- Nghiên cứu thị trường: Hiểu rõ về các cơ hội đầu tư, rủi ro, và tiềm năng sinh lời trước khi đưa ra quyết định đầu tư.

- Đa dạng hóa đầu tư: Phân bổ đầu tư vào nhiều loại tài sản khác nhau để giảm rủi ro và tối ưu hóa lợi nhuận.

Mục tiêu đầu tư:

- Tăng giá trị vốn: Mục tiêu chính của đầu tư là tăng giá trị vốn ban đầu thông qua lợi nhuận từ các khoản đầu tư.

- Tài chính hưng thịnh: Đầu tư có thể giúp tăng cường tài chính cá nhân, tạo ra nguồn thu nhập thụ động và tăng khả năng đối phó với chi phí lớn trong tương lai.

Lập kế hoạch tài chính cá nhân và quản lý thu nhập

III. Lập kế hoạch tài chính cá nhân

1. Xác định mục tiêu tài chính

- Mục tiêu ngắn hạn và dài hạn: Bắt đầu bằng việc xác định những gì bạn muốn đạt được trong tương lai gần và xa. Có thể là việc tiết kiệm cho kỳ nghỉ, mua nhà, hay ngay cả lập kế hoạch hưu trí.

- Cụ thể và đo lường được: Mục tiêu cần phải rõ ràng và có thể đo lường được. Ví dụ, thay vì chỉ nói “tiết kiệm nhiều hơn,” bạn có thể đặt một con số cụ thể như “tiết kiệm 20% thu nhập hàng tháng.”

- Ưu tiên và kế hoạch hóa: Đánh giá và ưu tiên các mục tiêu theo sự quan trọng và khả năng đạt được. Lập kế hoạch để đạt được mục tiêu đó bằng cách chia nhỏ chúng thành các bước cụ thể.

2. Tạo ngân sách cá nhân

- Xác định thu nhập và chi phí: Ghi chép rõ ràng về thu nhập hàng tháng từ tất cả các nguồn, cũng như chi phí cố định (như tiền nhà, tiền điện, tiền nước) và chi phí biến đổi (như mua sắm, giải trí).

Cách lập kế hoạch hiệu quả để tối ưu tài chính cá nhân

- Phân bổ thu nhập cho các mục tiêu: Xác định số tiền bạn có thể dành cho mỗi mục tiêu, từ tiết kiệm đến thanh toán nợ và chi tiêu hàng ngày. Sử dụng phương tiện nào đó để theo dõi và đánh giá lại ngân sách định kỳ.

- Giảm bớt chi phí không cần thiết: Tìm kiếm các khoản chi tiêu không cần thiết hoặc có thể giảm bớt để tăng số tiền có thể tiết kiệm hoặc đầu tư. Có thể là việc giảm tiêu dùng, chuyển đổi sang các sản phẩm hoặc dịch vụ giá rẻ hơn.

- Kiểm soát và điều chỉnh: Điều chỉnh ngân sách theo thời gian để phản ánh các thay đổi trong cuộc sống cá nhân hoặc tài chính, như việc tăng thu nhập hoặc có chi phí bất ngờ.

IV. Quản lý thu nhập cá nhân

1. Tối ưu hóa thu nhập

Tăng cường kỹ năng và giá trị cá nhân:

Đầu tiên, hãy xem xét việc nâng cao kỹ năng của bạn hoặc học hỏi những kỹ năng mới có thể tạo ra cơ hội tăng thu nhập. Điều này có thể thông qua việc tham gia các khóa đào tạo, chứng chỉ, hoặc các khoá học trực tuyến để nâng cao trình độ chuyên môn của bạn.

Tìm kiếm cơ hội thăng chức hoặc tăng thu nhập:

Nếu bạn làm việc cho một công ty, xem xét việc thăng chức hoặc chuyển đổi sang các vị trí có thu nhập cao hơn nếu có cơ hội. Nếu làm việc tự do, xem xét việc tìm kiếm dự án hoặc hợp đồng mới có thể tăng thu nhập của bạn.

Phát triển nguồn thu nhập thụ động:

Đầu tư vào các nguồn thu nhập thụ động có thể làm tăng thu nhập như đầu tư vào bất động sản cho thu nhập từ cho thuê, hoặc tạo ra nguồn thu nhập qua việc đầu tư vào chứng khoán, quỹ đầu tư, hoặc các khoản đầu tư khác.

2. Chi tiêu thông minh

Lập ngân sách chi tiêu:

Tạo một ngân sách chi tiêu có ý thức để quản lý việc tiêu tiền. Xác định số tiền cần thiết cho các nhu cầu cơ bản, giải trí và tiết kiệm.

Ưu tiên chi tiêu:

Xem xét cách ưu tiên chi tiêu của bạn. Điều này có thể đồng nghĩa với việc cắt giảm chi phí không cần thiết và tập trung vào những thứ quan trọng hơn đối với mục tiêu tài chính cá nhân của bạn.

Kiểm soát chi tiêu:

Sử dụng các công cụ quản lý chi tiêu hoặc ứng dụng để theo dõi chi tiêu hàng ngày, hàng tuần hoặc hàng tháng. Điều này sẽ giúp bạn nhìn rõ hơn về cách tiêu tiền và điều chỉnh nếu cần.

IV. Công cụ hỗ trợ quản lý tài chính cá nhân

1. Ứng dụng và công nghệ hỗ trợ quản lý tài chính

Ứng dụng quản lý ngân sách:

- Các ứng dụng như Mint, YNAB (You Need a Budget) cho phép bạn theo dõi và quản lý ngân sách một cách tự động.

- Cung cấp thông tin chi tiết về thu nhập, chi tiêu, và tạo cảnh báo khi vượt quá ngân sách.

Ứng dụng đầu tư và tiết kiệm:

- Robinhood, Acorns, hoặc Betterment cung cấp cơ hội đầu tư từ những khoản tiết kiệm nhỏ.

- Có thể tự động gửi tiền vào các tài khoản tiết kiệm hoặc đầu tư theo mục tiêu cụ thể.

2. Sách và nguồn thông tin hữu ích

Sách về quản lý tài chính cá nhân:

- “Tư duy làm giàu” của Napoleon Hill hoặc “Nguyên lý 80/20 về tiền bạc” của Richard Koch mang đến cái nhìn sâu sắc về tài chính cá nhân.

- “Bí quyết của nhà đầu tư thông minh” của Benjamin Graham là một nguồn thông tin quý giá về đầu tư thông minh.

Nguồn thông tin trực tuyến:

- Blogs như The Simple Dollar, NerdWallet, hoặc Investopedia cung cấp thông tin chi tiết về tài chính cá nhân và đầu tư.

V. Kết luận

Tài chính cá nhân và quản lý tài chính cá nhân không chỉ là việc quản lý số tiền trong tài khoản, mà còn là việc xây dựng cơ sở vững chắc cho tương lai. Quản lý tài chính hiệu quả không chỉ giúp bạn đạt được mục tiêu cá nhân mà còn tạo ra cơ hội để thực hiện những ước mơ lớn hơn trong cuộc sống.