Trong cuộc sống hiện đại, sử dụng thẻ tín dụng hay thẻ credit có thể đem lại cho bạn rất nhiều lợi ích như thanh toán nhanh chóng, dễ dàng mà không cần sử dụng tiền mặt, kèm theo các ưu đãi như tích điểm thưởng, hoàn tiền hoặc tích dặm bay, v.v. Bên cạnh đó, nhiều loại thẻ như thẻ VISA, thẻ Master và nhiều hãng thẻ của nhiều ngân hàng khác nhau khiến bạn băn khoăn không biết thẻ nào là phù hợp với mình.

Thẻ Tín Dụng Là Gì? Phân Biệt Với Thẻ Ghi Nợ

Thẻ tín dụng (credit card) và thẻ ghi nợ (debit card) là hai loại thẻ tương đối giống nhau, từ số thẻ đến con chip hay thời hạn sử dụng, và nếu nhìn sơ qua bề ngoại thì chúng hầu như không khác biệt. Cả hai đều đem đến sự tiện lợi trong việc thanh toán, nhưng chúng khác nhau ở điểm nào?

Để cho dễ hiểu, bạn hãy thử tưởng tượng bằng hình ảnh của thuê bao điện thoại. Thẻ ghi nợ giống như thuê bao trả trước, tài khoản có bao nhiêu thì dùng bấy nhiêu, số tiền chi tiêu được rút ra trực tiếp từ tài khoản ngân hàng của bạn.

Mặt khác, thẻ tín dụng giống như thuê bao trả sau. Bạn được quyền chi tiêu tùy thích trong một hạn mức nhất định. Đến hạn thanh toán hằng tháng thì bạn sẽ phải trả số tiền bạn đã tiêu. Nói cách khác, bạn sử dụng thẻ tín dụng để vay tiền từ ngân hàng, khi đến hạn thì bạn phải trả số tiền đã vay (kèm theo lãi suất).

Cách Chọn Thẻ Tín Dụng

Việc lựa chọn thẻ tín dụng thoạt nhìn có vẻ là một điều phức tạp. Tuy nhiên chỉ cần nắm rõ những điều cơ bản sau đây, bạn sẽ có thể chọn được chiếc thẻ phù hợp.

Chọn Loại Thẻ Tín Dụng Phù Hợp Nhu Cầu Cụ Thể Của Bạn

Chiếc thẻ tín dụng tốt nhất là chiếc thẻ tín dụng có những đặc điểm phù hợp với nhu cầu của bạn. Hãy thử tham khảo những đặc điểm ấy là gì nhé.

Nhu Cầu Tăng Điểm Tín Dụng: Thẻ Tín Dụng Có Hạn Mức Tín Dụng Thấp

Thẻ có hạn mức tín dụng thấp là thẻ có hạn mức cho vay thấp, thường là dưới 10 triệu. Bên cạnh đó, những người mới làm quen với thẻ tín dụng cũng nên lưu ý những điều khác như lãi suất cho vay hoặc phí thường niên. Loại thẻ này phù hợp với những người lần đầu mở thẻ tín dụng hoặcnhững người có lịch sử tín dụng không tốt. Điểm chung của những đối tượng này là điểm tín dụng không cao.

Việc hạn mức cho vay thấp, lãi suất thấp, v.v. nghĩa là việc quản lý số tiền đã vay và việc thanh toán khi đến hạn cũng sẽ dễ dàng hơn, nhờ vậy bạn có thể tích lũy được nhiều điểm tín dụng. Khi lịch sử tín dụng của bạn trở nên uy tín, bạn sẽ có nhiều cơ hội để tiếp cận những loại thẻ tín dụng có hạn mức tín dụng cao hơn với nhiều ưu đãi hơn.

Nhu Cầu Tiết Kiệm: Thẻ Tín Dụng Có Lãi Suất Thấp Hoặc 0% Lãi Suất

Một chiếc thẻ tín dụng có lãi suất cho vay thấp hoặc thậm chí là miễn lãi sẽ rất có ích trong trường hợp bạn cần phải vay một số tiền lớn mà không cần phải chịu nhiều lãi suất. Ngoài ra thì chiếc thẻ này cũng phù hợp với những người có nguồn thu nhập không ổn định và thỉnh thoảng mang số dư trên thẻ.

Tuy nhiên cần phải lưu ý rằng nhiều ngân hàng chỉ miễn giảm lãi suất trong vài tháng đầu sau khi mở thẻ. Bạn có thể tận dụng khoảng thời gian này để hưởng lợi một khoản tiết kiệm. Bên cạnh đó thì những loại thẻ này cũng không phổ biến đối với những người có điểm tín dụng thấp. Trong trường hợp này bạn có thể tính toán đến những khoản vay cá nhân tiết kiệm hơn việc dùng thẻ tín dụng.

Nhu Cầu Chi Tiêu Thường Xuyên: Thẻ Tín Dụng Tích Điểm Thưởng

Trong trường hợp bạn không có khoản nợ nào và có điểm tín dụng tốt, thẻ tín dụng tích điểm có thể giúp bạn chi trả cho những khoản mua sắm hoặc du lịch là chiếc thẻ dành cho bạn. Thẻ tín dụng tích điểm thưởng rất đa dạng. Điểm tích lũy có thể được đổi thành nhiều thứ tùy thuộc vào loại thẻ hoặc ngân hàng, chẳng hạn như dặm bay, voucher mua sắm, du lịch hoặc hoàn lại tiền.

Những chiếc thẻ này thường có mức lãi suất cao hơn hai loại thẻ nêu trên và chỉ thực sự phát huy hết công dụng nếu bạn thường xuyên chi tiêu và có tài chính ổn định. Vì vậy hãy cân nhắc thật kĩ trước khi mở thẻ nhé.

Lưu Ý Những Phụ Phí Khi Sử Dụng Thẻ

Mỗi ngân hàng đều có những phí khác nhau khi phát hành thẻ tín dụng. Hiểu rõ những phụ phí sẽ giúp bạn sử dụng thẻ một cách hiệu quả và tiết kiệm.

Chọn Thẻ Miễn/Giảm Phí Thường Niên Cho Người Mới

Nhiều người khi mở thẻ, đặc biệt là người mới, thường quá chú tâm vào những ưu đãi như lãi suất thấp hoặc phiếu quà tặng mà lại quên đi phí thường niên của thẻ tín dụng. Nếu một thẻ tín dụng có lãi suất thấp nhưng phí thường niên cao thì cũng coi như là bạn “huề vốn”.

Ngoài ra, đối với những thẻ miễn hoặc có phí thường niên rất thấp thì bạn cũng nên lưu ý điều kiện đi kèm. Một số thẻ yêu cầu bạn phải chi tiêu thường xuyên để được miễn phí thường niên, hoặc phí thường niên ưu đãi chỉ được áp dụng trong khoảng thời gian giới hạn.

Chú Ý Lãi Suất Của Tính Năng Ứng Tiền Mặt

Hiện nay đa số thẻ tín dụng đều có tính năng ứng tiền mặt. Tuy nhiên bạn cần phải lưu ý đến lãi suất của việc ứng tiền mặt. Lãi suất cho mỗi lần ứng tiền mặt là khá cao và bạn cần phải hạn chế ứng tiền mặt nhiều hết sức có thể.

Tuy nhiên đối với những người thật sự cần phải ứng tiền mặt, hãy cân nhắc chọn loại thẻ có lãi suất ứng tiền mặt thấp nhất có thể.

Cân Nhắc Thương Hiệu Thẻ

Hiện nay trên thế giới có 4 hãng thẻ tín dụng phổ biến: Visa, MasterCard, JCB và American Express. Hãy nắm rõ đặc điểm của từng loại để chọn được hãng thẻ phù hợp.

Thẻ Visa Và MasterCard: Hai Hãng Thẻ Phổ Biến Nhất Thế Giới

Được chấp nhận bởi hơn 200 quốc gia đối với Visa và hơn 150 quốc gia đối với MasterCard và được hỗ trợ 24/7 trên toàn thế giới, Visa và MasterCard là hai hãng thẻ tín dụng được ưa chuộng nhất hiện nay. Nhờ việc được sử dụng rộng rãi, hai loại thẻ này rất phù hợp cho những người mong muốn sự tiện lợi trong việc thanh toán.

Nói đến hình thức bảo mật, cả Visa và MasterCard đều áp dụng hình thức bảo mật 2 lớp. Hãng còn hỗ trợ cho chủ thẻ trong trường hợp bị mất cắp đến 24/7 và có cảnh báo mỗi khi phát hiện giao dịch bất thường. Nhìn chung, đối với thị trường Việt Nam, hai loại thẻ này không quá khác nhau, bạn có thể lựa chọn linh hoạt tùy theo ngân hàng bạn chọn cấp loại thẻ nào.

Thẻ JCB (Japan Credit Bureau): Phù Hợp Cho Người Thường Giao Thương Với Nhật Bản

Thẻ JCB là một hãng thẻ được phát hành bởi một thương hiệu tại Nhật Bản. Vì vậy có thể nói các giao dịch với các doanh nghiệp thuộc Nhật Bản sẽ được nhiều ưu đãi. Tuy vậy, thẻ cũng là một trong các loại thẻ phổ biến và được dùng tại nhiều quốc gia.

Thẻ American Express (Amex): Dịch Vụ Thẻ Tốt, Nhiều Ưu Đãi Cao Cấp

American Express (Amex) khác biệt ở chỗ hãng này cũng hoạt động với tư cách là công ty phát hành thẻ tín dụng ngoài việc hợp tác với các tổ chức tài chính khác. Đối tượng khác hàng của hãng thẻ này thường là những khách hàng và người tiêu dùng “độc quyền” có điểm tín dụng cao hơn. American Express còn được biết đến với dịch vụ khách hàng chất lượng và hiệu quả.

Nhiều ưu đãi hấp dẫn có thể kể đến như bảo hiểm thất lạc hành lý, sự cố khi du lịch hoặc dịch vụ du lịch độc quyền của Amex. Ngoài ra khi mua sắm thì bằng thẻ Amex thì bạn cũng được bảo hành lâu hơn và nhiều ưu đãi khác. Tại Việt Nam thì hiện nay thẻ American Express chỉ hợp tác độc quyền với ngân hàng Vietcombank.

Lưu Ý Hạng Thẻ

Có 4 hạng thẻ là thẻ tiêu chuẩn (classic), thẻ vàng (gold), thẻ bạch kim (bạch kim), và thẻ đen (black). Mỗi loại thẻ có những đặc trưng khác nhau mà bạn nên lưu ý.

Thẻ Tiêu Chuẩn: Dành Cho Tất Cả Mọi Người

Thẻ tiêu chuẩn là loại thẻ dành cho tất cả mọi người. Chỉ cần một khoảng thu nhập ổn định, thường là khoảng từ 3 đến 5 triệu đồng, bất kì ai cũng có thể mở thẻ tiêu chuẩn. Bên cạnh những tính năng cơ bản, thẻ tín dụng còn có vài ưu đãi khác tùy theo đơn vị phát hành thẻ.

Thẻ Vàng: Hạn Mức Tín Dụng Và Ưu Đãi Cao Hơn Thẻ Tiêu Chuẩn

Đối tượng có thể mở thẻ vàng thường được yêu cầu phải có một mức thu nhập cao hơn, khoảng từ 8 cho đến 20 triệu đồng. Tuy nhiên thẻ vàng mang rất nhiều ưu đãi như dịch vụ sử dụng phòng chờ tại sân bay và nhiều khuyến mãi mua sắm khác. Hạn mức tín dụng của thẻ vàng cũng là cao hơn thẻ tiêu chuẩn.

Thẻ Bạch Kim, Thẻ Đen: Thẻ Cao Cấp Được Phát Hành Giới Hạn

Thẻ bạch kim và thẻ đen là hai loại thẻ được phát hành giới hạn và thông thường chỉ những ai nhận được thư mời từ ngân hàng thì mới có thể mở thẻ. Hạn mức tín dụng của thẻ bạch kim và thẻ đen là rất rất cao và những ưu đãi cũng thuộc hàng cao cấp nhất.

Cân Nhắc Ngân Hàng Phát Hành Thẻ

Mỗi ngân hàng đều có những ưu đãi, lãi suất và các mức phí khác nhau và sẽ ảnh hưởng trực tiếp đến việc sử dụng thẻ của bạn. Việc lựa chọn ngân hàng nào có thể sẽ là một câu hỏi gây ra nhiều khó khăn. Nhưng rất may mybest đã có bài viết cách lựa chọn ngân hàng, bạn có thể tham khảo kĩ hơn tại bài viết đó.

Top 10 Thẻ Tín Dụng tốt nhất được ưa chuộng (Tư vấn chọn)

Thẻ Tín Dụng Vietcombank Visa

Phí Thường Niên Không Quá Cao, Lãi Suất Tương Đối Thấp

Vietcombank là một ngân hàng có độ uy tín và phổ biến top đầu của Việt Nam, thẻ tín dụng của Vietcombank cũng được nhiều người tin dùng vì lí do này.

Mức phí thường niên cho thẻ hạng chuẩn là 100.000 vnđ, bạn có thể yên tâm sử dụng thẻ mà không cần phải tính toán việc mua sắm để hoàn lại mức phí thường niên này. Lãi suất cho hạng thẻ chuẩn là 18%/năm. Đối với thẻ vàng, phí thường niên sẽ là 200.000 với lãi suất 17%/năm. Thời gian chi trả sẽ là 45 ngày, tuy nhiên nếu bạn thanh toán số tiền trong vòng 45 ngày thì số lãi suất sẽ được miễn.

Bên cạnh phí thường niên và lãi suất hợp lý, thẻ Visa Vietcombank còn có các chương trình ưu đãi như hoàn tiền hay giảm giá áp dụng với đa dạng lĩnh vực từ ẩm thực, giải trí đến du lịch, mua sắm, v.v..

Thẻ Tín Dụng MasterCard Simplicity+

Miễn Phí Phí Giao Dịch Và Phí Thanh Toán Trễ

Thẻ Tín Dụng Vietnam Airlines American Express

Thẻ Cộng Dặm Bay, Nhiều Ưu Đãi Dịch Vụ Hàng Không

Thẻ tín dụng Vietcombank Vietnam Airlines American Express, hay còn được biết đến với cái tên thẻ tín dụng Bông Sen Vàng sẽ là chiếc thẻ lý tưởng dành cho những khách hàng thường xuyên sử dụng dịch vụ của Vietnam Airlines.

Đối với chủ thẻ, càng sử dụng nhiều chỉ càng lời chứ không có lỗ. Mỗi 15.000 vnđ khi bạn thanh toán bằng thẻ này, bạn sẽ được cộng 1 dặm bay. Bạn có thể dùng số dặm tích lũy để đổi vé máy bay hoặc các khuyến mãi khác của Vietnam Airlines như dịch vụ phòng chờ cao cấp Bông Sen Vàng.

Tỉ lệ hoàn tiền của thẻ Vietcombank Amex cũng là rất cao, lên đến 1,5% cho mọi chi tiêu. Cùng với phí thường niên khá nhẹ nhàng, chiếc thẻ tín dụng này thật sự có nhiều lợi ích hấp dẫn cho dù bạn có phải là người thường xuyên di chuyển bằng máy bay hay không.

Tuy nhiên trước khi quyết định mở thẻ bạn nên lưu ý các post giao dịch của thẻ Amex tại Việt Nam hiện nay là khá hạn chế. Điều này có thể gây ra chút bất tiện.

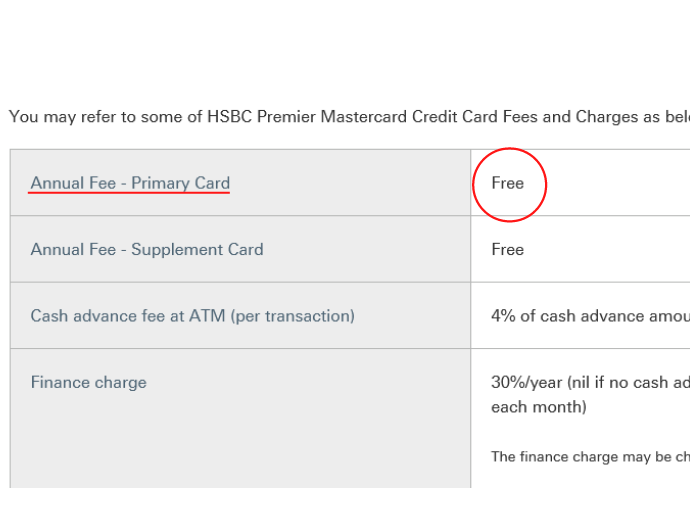

Thẻ Tín Dụng Premier MasterCard

Thẻ MasterCard Cao Cấp, Nhiều Ưu Đãi Tiện Ích

Thẻ tín dụng Premier MasterCard của HSBC là một thẻ tín dụng cao cấp và không dành cho tất cả mọi người. Điều kiện mở thẻ của ngân hàng là khá cao, tuy nhiên thẻ HSBC Premier MasterCard có rất nhiều ưu đãi và đặc quyền để giúp cuộc sống của bạn trở nên trọn vẹn hơn.

Không giống như những loại thẻ khác thường hướng đến các ưu đãi khi mua sắm hoặc tích dặm bay, HSBC còn hướng đến những ưu đãi khác trong mảng chăm sóc sức khỏe giảm đến 50% và giáo dục cho cho trẻ nhỏ. Đặc biệt nếu đăng ký thẻ này, bạn còn có cơ hội sử dụng wifi miễn phí với Boingo tại hơn 1 triệu điểm truy cập toàn cầu.

Thẻ Tín Dụng Visa Shopee

Chiếc Thẻ Dành Cho Những Tín Đồ Săn Sale Shopee

Nắm bắt được nhu cầu mua sắm tại các nền tảng trực tuyến ngày càng tăng lên, Vpbank đã cho ra mắt dòng thẻ tín dụng Shopee Platinum với nhiều ưu đãi hoàn tiền cực kì hấp dẫn.

Khi mua hàng tại Shopee hoặc sử dụng dịch vụ Nowfood và thanh toán bằng thẻ, bạn sẽ được hoàn đến 6% cho mỗi giao dịch (tối đa 250.000 vnd/tháng). Bên cạnh đó thì Shopee Platinum sẽ hoàn 1% cho những giao dịch đối với những đối tác của Vpbank và hoàn 0.3% cho những giao dịch khác.

Nếu bạn vẫn cảm thấy nhiêu đó vẫn là chưa đủ, bạn có thể tham khảo thêm dòng thẻ Super Shopee cũng do Vpbank phát hành có hạn mức lên đến 100 triệu vnd và hoàn tiền lên đến 10%.

Thẻ Tín Dụng 0% APR Duy Nhất Tại Thị Trường Việt Nam

Hiện nay, tại Việt Nam, VIB là ngân hàng duy nhất phát hàng chiếc thẻ tín dụng với 0% lãi suất trong suốt thời gian sử dụng thẻ, đó chính là thẻ VIB Zero Interest Rate. Tính năng miễn lãi này được áp dụng cho mọi chi tiêu thanh toán bằng thẻ hạn mức lên đến 600 triệu đồng.

Bên cạnh đó, thẻ VIB Zero Interest Rate còn có nhiều ưu đãi vô cùng tiết kiệm như giảm đến 30% hóa đơn ẩm thực tại chuỗi nhà hàng nổi tiếng của Golden Gate Group hay Hoàng Yến Group v.v.. Ngoài ra, đối với mua sắm online, bạn cũng được ưu đãi giảm 20% tại các trang thương mại điện tử như, Shopee, Lazada, Thế Giới Di DDộng hay Điện Máy Xanh online.

Tuy nhiên hãy phân biệt với thẻ Citibank Simplicty phía trên, lãi suất 0% này áp dụng cho các chi tiêu bằng thẻ chứ không phải lãi suất áp dụng cho thanh toán chậm. Nếu thanh toán sau ngày đáo hạn, bạn vẫn phải trả lãi 4%.

Thẻ Tín Dụng Visa

Tích Lũy Trên Mọi Chi Tiêu, Nhiều Ưu Đãi Tại Các Thương Hiệu Lớn

Tại hạng thẻ chuẩn, với mỗi 20.000 đồng chi tiêu cho việc mua sắm online hoặc chi tiêu vào ngày sinh, bạn sẽ tích được 3 điểm; 2 điểm nếu bạn chi tiêu trong lĩnh vực giải trí và 1 điểm nếu bạn chi tiêu vào thời trang. Số điểm tích được sẽ có thể được dùng để đổi ưu đãi tại các thương hiệu lớn tại Vinmart, Lazada hay CGV, v.v. Ngoài ra, nếu chi tiêu của bạn đạt 7 triệu đồng/tháng, bạn sẽ được tặng thêm 1000 điểm ưu đãi.

Bên cạnh đó, thẻ còn có các ưu đã trả góp với lãi suất 0% với các thương hiệu nổi tiếng như nệm Kymdan, British Council, Pandora, v.v. giúp bạn trải nghiệm sản phẩm thoải mái hơn mà không lo lắng quá nhiều về lãi suất.

Thẻ Tín Dụng JCB Gold

Rút Tiền Mặt Miễn Phí Với 100% Hạn Mức

Tính năng đáng nhắc đến của của ACB JCB Gold đó là có thể rút tiền mặt bằng với 100% hạn mức tín dụng với mức phí bằng 0. Nếu bạn rút tiền mặt tại các ATM khác ACB, mức phí rút tiền cũng chỉ là 2% phần trăm mà thôi.

Bên cạnh đó, thẻ ACB JCB Gold còn có rất nhiều ưu đãi cho những người ưa chuộng dùng bữa tại các nhà hàng. Danh sách đối tác nhà hàng của ACB phủ rộng từ các nhà hàng hàng phục vụ món Nhật đến món Âu, món Việt.

Ngoài ra, thẻ ACB JCB Gold còn liên kết cùng các thương hiệu dịch vụ nổi tiếng như Califonina Fitness & Yoga, 25 FIT hay các điểm bán hàng phổ biến như Điện máy Xanh, Cellphone S với chương trình trả góp 0% lãi suất, đa dạng ở các lĩnh vực như công nghệ, giáo dục, sức khỏe làm đẹp, mua sắm, v.v.

Thẻ Tín Dụng Visa

Miễn Phí Thường Niên Thẻ Phụ, Hạn Mức Rút Tiền Mặt Cao

Nếu bạn muốn chia sẻ tài khoản tín dụng của mình cho người thân trong gia đình thì Sacombank Visa là chiếc thẻ phù hợp nhất. Sacombank cho phép bạn tạo vô số thẻ phụ mà không mất thêm phí. Tuy nhiên các phụ và thẻ chính đều có chung một hạn mức nên cần phải chú ý trong chi tiêu để tránh chi quá hạn mức thẻ.

Bên cạnh đó, thẻ còn có chương trình Sacombank Plus với ưu đãi đặc biệt đến 50% tại các điểm mua sắm, làm đẹp, ẩm thực, du lịch, v.v. giúp bạn tiết kiệm chi phí hơn.

Ngoài ra, thẻ Sacombank Visa cũng phù hợp với những người thường xuyên có nhu cầu rút tiền mặt với hạn mức rút tiền lên tới 90% hạn mức tín dụng. Thời gian thanh toán tín dụng là 55 ngày cũng giúp bạn có thể thoải mái hơn một chút.

Thẻ Tín Dụng Happy Drive MasterCard

Ưu Đãi Tặng Xăng, Hoàn Tiền Nhiều Dịch Vụ Bảo Dưỡng Xe

Hơi khác so với phần còn lại của bảng xếp hạng, thẻ VIB Happy Drive là chiếc thẻ đem lại những ưu đãi khá độc đáo, không chỉ có thể đổi điểm thường thành phiếu mua hàng, ưu đãi dịch vụ, v.v. mà bạn còn có thể đổi điểm để đổ xăng với thao tác vô cùng đơn giản và nhanh chóng thông qua ứng dụng MyVIB.

Vì thế, nếu bạn là một người sở hữu ô tô và thường xuyên di chuyển bằng phương tiện này thì đây là một chiếc thẻ mà bạn nên cân nhắc.

Bên cạnh đó, một trong những ưu đãi nổi bật là việc tặng xăng cho chủ thẻ, giới hạn có thể lên đến 500 lít xăng/năm. Với mỗi 10 triệu đồng chi tiêu, bạn sẽ được tặng 5 lít xăng và không có giới hạn cho thời gian tích lũy. Ngoài ra thì chủ thẻ còn được hoàn đến 30% cho mỗi lần bảo dưỡng xe tại các trung tâm bảo dưỡng.